Oferta e demanda. Por Alexandre Schwartsman

A elevação dos preços de commodities eleva a renda nacional. Tratá-la como um choque negativo de oferta subestima a extensão da tarefa da política monetária.

PUBLICADO ORIGINALMENTE NA INFOMONEY, EDIÇÃO DE 30 DE MARÇO DE 2022

Na última ata do Copom, o BC reafirmou um princípio básico da atuação da política monetária:

“O conflito na Europa adiciona ainda mais incerteza e volatilidade ao cenário prospectivo, e impõe um choque de oferta importante em diversas commodities. O Comitê considerou que a boa prática recomenda que a política monetária reaja aos impactos secundários desse tipo de choque, prática que leva em consideração as usuais defasagens dos efeitos da política monetária”.

Traduzindo a linguagem por vezes impenetrável, o BC diz que não pretende subir a taxa de juros para combater a elevação dos preços das commodities, mas sim para evitar que tal alta contamine os demais preços da economia (ou seja, “os impactos secundários desse tipo de choque”).

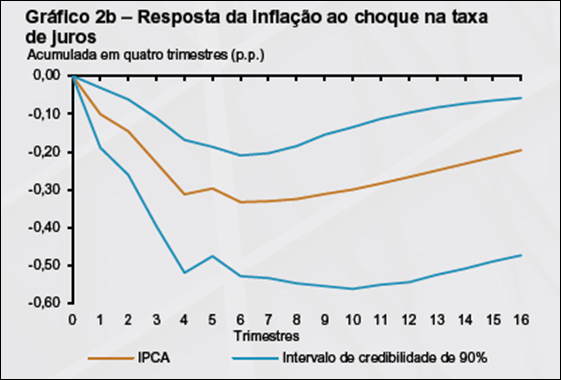

O motivo é claro: não apenas os preços de commodities, determinados por forças externas ao país, não serão afetados pela Selic mais alta, como também há defasagens na resposta dos preços à política monetária, conforme ilustrado pelo gráfico abaixo, sugerindo que o pico do efeito de um aumento de taxa de juros se materializa depois de intervalo de 4 a 6 trimestres. Decisões de política monetária hoje, portanto, afetam a inflação mais de um ano à frente.

Fonte: Relatório de Inflação (dezembro 2021)

Neste contexto, o melhor que o BC pode fazer é calibrar o nível da Selic para que a inflação futura se desvie o mínimo possível da meta dentro do horizonte no qual opera a política monetária (aquilo que em outros parágrafos da ata é denominado “horizonte relevante”).

Tendo dito isto, cabe examinar com mais cuidado se o aumento do preço das commodities pode ser mesmo caracterizado como um choque (no caso, negativo) de oferta.

Tais choques equivalem a uma redução abrupta na disponibilidade de um certo produto, por exemplo, uma quebra de safra. O resultado disto, como nos ensinam já nos cursos introdutórios de economia, é uma redução no volume acoplada a um aumento de preços. A sociedade fica mais pobre e, portanto, para dada demanda, o preço tem que subir.

Neste sentido, não há dúvida que a guerra no Leste Europeu empobreceu o mundo. Há menos commodities disponíveis (seja por sanções, seja pelos efeitos do conflito em si sobre a produção) para uma dada demanda. Volumes caem e preços sobem.

Todavia, os efeitos não são uniformes. Países exportadores de petróleo, por exemplo, se tornam mais ricos com preços mais alto. Dado que consomem menos do que produzem (senão não seriam exportadores!), o aumento que empobrece o consumidor é mais do que compensado pelo aumento da renda do produtor. Há, claro, efeitos distributivos dentro do país, mas não resta dúvida que a sociedade como um todo se tornou mais rica.

O mesmo se aplica a qualquer outra commodity: países que produzem mais trigo (ou soja, ou carne, ou minério de ferro) do que consomem, se beneficiam da elevação de preços e vice-versa. Há, assim, transferências de renda dos países que importam (liquidamente) commodities para os exportadores (líquidos).

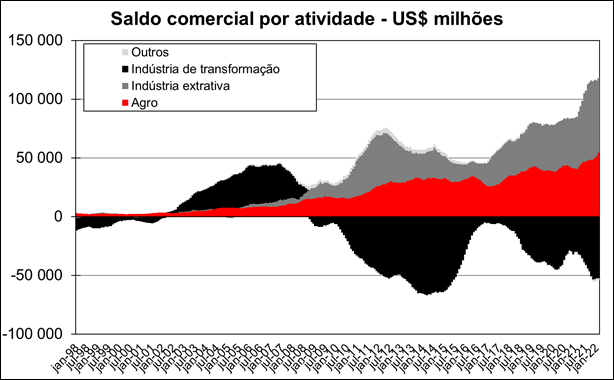

O Brasil se enquadra na última categoria. Embora ainda importemos algumas commodities, como trigo, ou derivados de petróleo, somos grandes exportadores, inclusive no que diz respeito ao petróleo bruto, situação bem distinta da que vivíamos há alguns anos.

Fonte: Ministério da Economia

De fato, até 2008 o Brasil ainda era importador líquido de petróleo; nos 12 meses terminados em janeiro deste ano, contudo, o país registrou exportações líquidas de petróleo de quase US$ 27 bilhões.

Isto significa que o país ganha mais do que perde com o aumento dos preços de commodities, como, aliás, sugerido pela revisão da projeção do saldo comercial pelo BC, que agora aponta para superávit comercial na casa de US$ 83 bilhões, contra previsão anterior de US$ 52 bilhões. Com isto se espera que o país registre este ano pequeno superávit em transações correntes (que incluem serviços e rendas), contra expectativa prévia de modesto déficit.

Não podemos, portanto, classificar, do ponto de vista do país, o aumento dos preços das commodities como um choque de oferta; trata-se de um choque de demanda. Não empobrece o país; ao contrário, nos torna mais ricos.

Isto não implica que a política monetária tenha que ser ajustada de imediato para combater o aumento dos preços das commodities em si, nem que tenhamos que desconsiderar as defasagens brevemente descritas acima.

Significa, contudo, que a chamada taxa de juros neutra, aquela que equilibra demanda e oferta, deve ser mais alta do que se estimava antes da mudança dramática do ambiente externo resultante da agressão russa à Ucrânia.

As estimativas do BC, como revelado no Relatório Trimestral de Inflação (RTI) divulgado na semana passada, apontavam para uma taxa real (isto é, descontada a inflação esperada) neutra na casa de 3,5% ao ano, o mesmo valor empregado no RTI de dezembro, antes da elevação dos preços de commodities.

Corremos, portanto, o risco que a calibragem da política monetária para trazer a inflação de volta à meta em 2023 seja ainda insuficiente, mesmo no novo cenário do BC, mais otimista no que respeita à elevação de preços de petróleo. Tratar o aumento de preços de commodities como um choque negativo de oferta subestima em muito a tarefa da política monetária.

__________________________________________________________

* ALEXANDRE SCHWARTSMAN – DOUTOR EM ECONOMIA PELA UNIVERSIDADE DA CALIFÓRNIA, BERKELEY, E EX-DIRETOR DE ASSUNTOS INTERNACIONAIS DO BANCO CENTRAL DO BRASIL É PROFESSOR DO INSPER E SÓCIO-DIRETOR DA SCHWARTSMAN & ASSOCIADOS

* ALEXANDRE SCHWARTSMAN – DOUTOR EM ECONOMIA PELA UNIVERSIDADE DA CALIFÓRNIA, BERKELEY, E EX-DIRETOR DE ASSUNTOS INTERNACIONAIS DO BANCO CENTRAL DO BRASIL É PROFESSOR DO INSPER E SÓCIO-DIRETOR DA SCHWARTSMAN & ASSOCIADOS

@alexschwartsman

aschwartsman@gmail.com

______________________