Por quem dobram os juros? Por Alexandre Schwartsman

O BC, ao contrário do imaginam alguns críticos, não sobe a Selic para combater a elevação de preços de combustíveis e energia, mas sim para impedir que contaminem os demais preços. Ainda assim, a Selic pode ter que superar 12% ao ano para trazer a inflação de 2023 de volta à meta…

PUBLICADO ORIGINALMENTE NA INFOMONEY, EDIÇÃO DE 22 DE DEZEMBRO DE 2021

Frequentemente supostos especialistas em política monetária pontificam sobre a ineficácia do uso da Selic para conter a inflação, porque esta se originaria de “choques de oferta”, como elevação dos preços dos combustíveis, ou a seca, com impactos sobre preços de alimentos e energia. Trata-se, como de hábito, de visão superficial do problema inflacionário, bem como do papel da política monetária.

Houve, é bem verdade, um choque inflacionário considerável vindo de preços de alimentos, combustíveis e energia. A alimentação no domicílio ficou 9,7% mais cara nos últimos 12 meses, enquanto a energia elétrica aumentou 31,9% no mesmo período, e combustíveis 52,8%. E, de fato, a Selic mais alta nada pode fazer a respeito.

Como, aliás, não pode afetar nenhum dos demais aumentos de preços já ocorridos. Ainda não inventaram, é bom que se diga, nenhum instrumento que permita alterar a inflação passada; se houvesse, não a chamaríamos de inflação passada.

O Banco Central, assim como seus congêneres ao redor do globo, ou melhor, aqueles que têm por dever de ofício tentar controlar a inflação, tomam suas decisões de política monetária, tipicamente a determinação da taxa de juros de curto prazo, com base na inflação que projetam para o futuro.

O chamado “horizonte relevante” para a política monetária compreende o prazo para que alterações da taxa de juros de curto prazo possam afetar a inflação por diversos canais, como a demanda doméstica (consumo e investimento), o valor do dólar, e as expectativas de inflação.

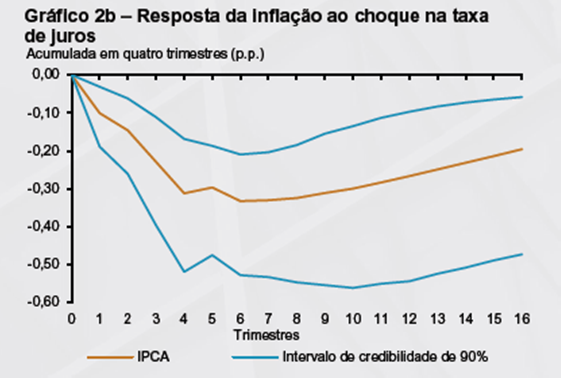

Fonte: BCB (Relatório Trimestral de Inflação, dezembro 2021)

O gráfico acima, retirado do Relatório Trimestral de Inflação (RTI) divulgado na semana passada, ilustra bem o problema. Ele sugere que impacto máximo de uma elevação de 1 ponto percentual da taxa básica de juros ocorre entre 4 e 6 trimestres no futuro, reduzindo a inflação (medida em 12 meses) em algo como 0,30-0,35% naquele intervalo (0,20% a 0,50% considerado o intervalo de confiança da estimativa).

Vale dizer, ao definir hoje a taxa de juros, o BC está, a rigor, mirando a taxa de inflação alguns trimestres à frente. Não é por outro motivo que o BC explicita que seu “horizonte relevante” compreende os anos-calendário de 2022 e 2023 e, em breve, deverá dar preso crescente ao ano de 2023.

Não faz qualquer sentido, portanto, a visão que o objetivo do BC seria o de combater o aumento dos preços de alimentos, ou combustíveis, ou energia, pouco sensíveis às condições de demanda (embora haja, talvez, um canal por meio de possível barateamento do dólar, que por minhas estimativas é muito modesto).

O BC tenta, por meio da política monetária, evitar que tais choques iniciais (ou “primários”) sobre preços localizados contaminem os demais preços da economia (os chamados “efeitos secundários”. Tal postura não é, a propósito, um segredo de Estado compartilhado apenas por quem já pertenceu à irmandade dos membros do Copom. Ao contrário, faz parte da comunicação do BC desde o início do século. O RTI de dezembro de 2002 (publicado há nada menos do que 19 anos), por exemplo, já esclarecia:

O BC não tenta, portanto, nem reverter os aumentos iniciais de preços, nem os compensar por meio de redução dos demais preços da economia, o que, como regra, requereria grandes movimentos de taxas de juros e, portanto, enorme volatilidade do produto. Seu objetivo, mais modesto, mas também formidável, é garantir que a mudança de preços relativos (alguns produtos ficam mais caros em comparação a outros) ocorra sem acelerar de forma persistente a inflação.

A postura de política monetária no começo do ano, expressa na taxa Selic a 2% ao ano, inferior à inflação esperada (logo negativa em termos reais), permitiu a contaminação dos demais preços. Daí o aumento tanto das medidas de disseminação da inflação (de 60% dos itens do IPCA no primeiro trimestre para 70% no terceiro) como de sua persistência, capturada pela aceleração das medidas de núcleo (de 4% para 6% ao ano no mesmo intervalo).

Dito isto, o cenário básico contempla inflação de 4,7% em 2022 e 3,2% em 2023 sob a suposição da Selic atingindo 11,75% no primeiro trimestre do próximo ano. O BC, contudo, alerta que – devido aos riscos fiscais – “há viés altista para as projeções do seu cenário básico.” Assim:

Em outras palavras, o BC acredita que precisará elevar a Selic a mais de 11,75% ao ano (provavelmente entre 12%-12,5% ao ano) para trazer a inflação de volta à meta, não em 2022, mas apenas em 2023 e mesmo assim sem novas turbulências internacionais ou locais.

Não é por outra razão que o BC reduziu sua projeção de crescimento em 2022 de 2,1% para 1%. Ainda bem que dificilmente o ministro da Economia poderá, a exemplo da bravata feita ao FMI, reclamar da previsão, ou mesmo exilar a diretoria do BC.

Ao final das contas, mesmo mantendo o foco apenas na redução dos efeitos secundários do choque, não há como escapar à forte contração da atividade encomendada pelo aumento da taxa real de juros de março para cá. A conta da folia fiscal chegou bem mais rápido do que se imaginava, certamente um efeito de equilíbrio geral não devidamente contemplado pelo ministro.

___________________________________

* ALEXANDRE SCHWARTSMAN – DOUTOR EM ECONOMIA PELA UNIVERSIDADE DA CALIFÓRNIA, BERKELEY, E EX-DIRETOR DE ASSUNTOS INTERNACIONAIS DO BANCO CENTRAL DO BRASIL É PROFESSOR DO INSPER E SÓCIO-DIRETOR DA SCHWARTSMAN & ASSOCIADOS

* ALEXANDRE SCHWARTSMAN – DOUTOR EM ECONOMIA PELA UNIVERSIDADE DA CALIFÓRNIA, BERKELEY, E EX-DIRETOR DE ASSUNTOS INTERNACIONAIS DO BANCO CENTRAL DO BRASIL É PROFESSOR DO INSPER E SÓCIO-DIRETOR DA SCHWARTSMAN & ASSOCIADOS

@alexschwartsman

aschwartsman@gmail.com

____________________________________________