O presente do BC. Por Alexandre Schwartsman

O PRESENTE DO BC

ALEXANDRE SCHWARTSMAN

As estimativas do BC derrubam a tese que o comportamento do dólar determina a inflação. Ao contrário, a ação da política monetária sobre a atividade e, portanto, as expectativas inflacionárias, é a determinante crucial.

PUBLICADO ORIGINALMENTE NA INFOMONEY, EDIÇÃO DE 23 DE DEZEMBRO DE 2020

Uma novidade – e um presente de Natal para economistas – do Relatório Trimestral de Inflação publicado na semana passada foi a divulgação dos parâmetros estimados pelo BC para seu modelo de previsão de inflação (interessados podem achá-los aqui: https://www.bcb.gov.br/content/ri/relatorioinflacao/202012/ri202012p.pdf, págs. 74-77). Evitando entrar muito a fundo nos aspectos técnicos, inclusive por força das minhas próprias limitações na área, é possível agora dar um conteúdo mais sólido às evidências que vínhamos destacando há muito.

Por exemplo, muito embora perdure a crença, em particular entre economistas pouco afeitos à teoria, que a inflação brasileira é fundamentalmente determinada pelas idas e vindas do dólar, as estimativas do BC revelam não ser este o caso. O impacto de curto prazo de um dólar 10% mais caro diretamente sobre a inflação de mercado é em torno de 0,15%; no longo prazo, perto de 0,2%.

É bem verdade que o dólar também afeta as expectativas inflacionárias e, portanto, como veremos, a inflação, mas, de maneira similar à exposta acima, o dólar 10% mais caro elevaria expectativas em apenas 0,03%, com efeito irrisório sobre os preços.

Outra crença comum diz respeito ao impacto da redução da Selic sobre o dólar, tema que já abordei aqui na coluna, argumentando que as variações da nossa taxa básica de juros afetam pouco a taxa de câmbio. Aqui também as estimativas do BC vão no mesmo sentido das minhas: a redução de 1 ponto percentual na Selic em comparação à taxa internacional de juros elevaria o dólar em 0,16%.

Vale dizer, ao contrário do papagueado, a redução dos juros domésticos teve pouco impacto sobre o dólar e este efeito ainda menor sobre a inflação. Note-se que os parâmetros foram estimados para o período entre o quarto trimestre de 2003 e o quarto trimestre de 2019, ou seja, sem capturar o ocorrido ao longo de 2020, quando a inflação trimestral foi muito baixa (até o terceiro trimestre), mesmo com forte desvalorização do real, resultados que reforçariam tais conclusões.

Isso dito, o que determina então o comportamento da inflação e qual o papel da taxa de juros no processo?

A dinâmica inflacionária, segundo se depreende dos parâmetros estimados pelo BC, depende principalmente do grau de folga da economia (em economês, “hiato de produto”), que pode ser pensado em termos da taxa de desemprego observada relativamente à “natural” e do comportamento das expectativas de inflação. Mesmo a chamada “inércia inflacionária”, ou seja, o impacto da inflação passada para a corrente é bastante reduzido (1% a mais em dado trimestre eleva a inflação do trimestre seguinte em 0,14%).

Por outro lado, o aumento das expectativas de inflação na mesma magnitude, 1%, em dado trimestre aumenta a inflação em 0,86%, o que reforça o ponto nevrálgico do regime de metas para a inflação, a saber, que o crucial é o controle das expectativas.

Tal controle não deriva de promessas (ainda bem, considerando a folha corrida do atual ministro da Economia), mas da atuação concreta do BC no que diz respeito à política monetária. De fato, conforme destacado pela literatura há mais de 25 anos, a condição para garantir a convergência das expectativas inflacionárias à meta requer que o BC, ao definir a taxa de juros, reaja mais do que proporcionalmente ao desvio da inflação esperada com relação à meta.

Assim, se a inflação esperada se elevar, digamos, 1% acima da meta (dentro do horizonte que respeite as defasagens naturais entre mudanças da taxa de juros e resposta da inflação), o BC teria que reagir aumentando a taxa de juros em mais de 1%. No caso, as estimativas revelam que o BC tipicamente eleva a taxa de juro em 1,9 ponto percentual para cada ponto percentual de desvio (para cima) da inflação com respeito à meta (e vice-versa), satisfazendo integralmente o requerimento de estabilidade para a inflação.

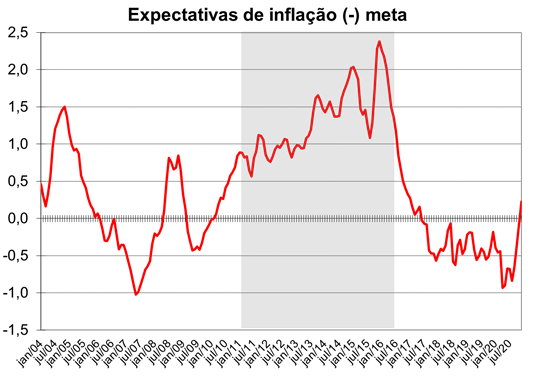

Não por acaso, no período em que o Copom se desviou dessa política, durante o mandarinato de Alexandre Pombini (sombreado no gráfico abaixo), as expectativas de inflação também se desviaram consistentemente para cima da meta, em oposição ao ocorrido antes e depois de sua tenebrosa passagem, quando expectativas oscilaram ao redor dela.

Fonte: Autor com dados do BCB

Em suma, os valores estimados pelo BC para seu modelo de projeção corroboram a visão de um regime que funciona de maneira similar ao observado nas economias que adotam arranjos semelhantes, ou seja, o comportamento da inflação depende essencialmente da política monetária

Caso, portanto, a política monetária seja restrita, ou por força do comportamento das contas públicas, ou porque algum dos “gênios” nacionais conseguiu convencer o governo de plantão que cabe ao BC financiar os gastos públicos, a inflação sairá de controle, como já ocorreu em todos os países que se aventuraram nessa frente.

Parece (e é) óbvio, mas num país em que o óbvio é diariamente ignorado urge ululá-lo.

____________________________________

* ALEXANDRE SCHWARTSMAN – DOUTOR EM ECONOMIA PELA UNIVERSIDADE DA CALIFÓRNIA, BERKELEY, E EX-DIRETOR DE ASSUNTOS INTERNACIONAIS DO BANCO CENTRAL DO BRASIL É PROFESSOR DO INSPER E SÓCIO-DIRETOR DA SCHWARTSMAN & ASSOCIADOS

* ALEXANDRE SCHWARTSMAN – DOUTOR EM ECONOMIA PELA UNIVERSIDADE DA CALIFÓRNIA, BERKELEY, E EX-DIRETOR DE ASSUNTOS INTERNACIONAIS DO BANCO CENTRAL DO BRASIL É PROFESSOR DO INSPER E SÓCIO-DIRETOR DA SCHWARTSMAN & ASSOCIADOS

@alexschwartsman

aschwartsman@gmail.com