6% à procura de um autor

Quem leu o último Relatório de Inflação deve ter notado uma inovação importante na forma de decomposição da inflação. Tradicionalmente o Banco Central dividia a inflação de determinado ano em cinco elementos: (a) a inércia da inflação anterior; (b) o efeito das expectativas; (c) o repasse cambial; (d) os “preços livres”; e (e) os “preços administrados”, destes dois últimos já deduzidos os efeitos da inércia e do câmbio. A esses, porém, juntou-se um componente denominado “choque de oferta”, devidamente descontado dos preços livres, representando um terço da inflação registrada em 2010. Sob a nova decomposição pouco mais de um quarto da inflação de 2008 decorreria do “choque de oferta”, enquanto em 2009 o “choque” teria contribuído para reduzir (modestamente) a inflação daquele ano.

O BC observa que a política monetária ótima não deve reagir aos efeitos primários do choque de oferta, mas se concentrar em evitar que estes se propaguem para os demais preços da economia, em particular os salários, impedindo que um choque inicialmente localizado se torne um processo inflacionário consolidado.

Para ilustrar o problema, nota que os preços de commodities, medidos em reais, se aceleraram no final de 2010, o que caracterizaria um choque de oferta. Assim, diz o BC, não caberia à autoridade monetária ajustar sua política para combater diretamente tal fenômeno, justificando a reação acanhada do Copom face à deterioração tanto da inflação corrente quanto da esperada (seja o Focus, sejam a próprias projeções do BC, que saltaram 0,6% entre dezembro e março).

No entanto, há dois problemas com este argumento. O primeiro, como notei em artigo neste espaço (“Vivendo em negação”, 3/2/2011), é que o comportamento dos preços de commodities medidos em reais resulta quase que integralmente da política do próprio BC, ao tentar estabelecer um piso informal para o valor do dólar. Enquanto até o trimestre final do ano passado o aumento dos preços internacionais de commodities era, em larga medida, compensado pela resultante apreciação do real, a dinâmica de câmbio quase fixo adotada a partir do final do ano passado permite a transmissão plena dos aumentos internacionais para preços domésticos. Neste sentido, a política cambial é inconsistente com o regime de metas e causa direta do desvio para cima da inflação.

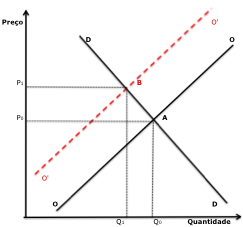

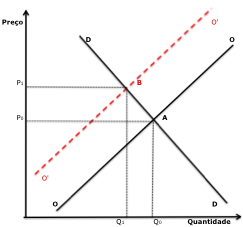

Adicionalmente, classificar o aumento dos preços de commodities como um choque de oferta é um excesso de autoindulgência. Como nota o BC, um choque de oferta “negativo – por exemplo, apagão elétrico, quebra de safra, aumento do preço do petróleo – contrai a oferta e pressiona a inflação para cima”. Aprendemos no curso de Introdução à Economia que este processo pode ser ilustrado como um deslocamento para a esquerda da curva de oferta (de OO para O’O’, mostrando que, para qualquer nível de preço a quantidade ofertada se torna menor, como mostrado no gráfico), levando simultaneamente à queda da quantidade e aumento dos preços. Tal fenômeno é consistente com uma perda de renda da economia como um todo.

Por outro lado, é difícil caracterizar o aumento dos preços de commodities como um processo que implica perda de renda para o Brasil. Concretamente, os consumidores locais perdem por conta dos preços mais elevados, enquanto os produtores ganham. Entretanto, como o país é exportador líquido de commodities, deve, por definição, produzir mais do que consome, de modo que o ganho dos produtores supera a perda dos consumidores, gerando um efeito positivo.

Esse constatação basta para descaracterizar o recente aumento de preços de commodities como um choque de oferta. Pelo contrário, como se traduz em expansão da renda, isto caracteriza um choque (positivo) de demanda, expresso no crescimento concomitante de preços e quantidades.

Abusando um tanto da autopropaganda, lembro aos 18 leitores que, também neste espaço, mostrei uma estimativa algo grosseira do ganho de renda resultante da melhora dos termos de troca (a razão entre os preços dos produtos exportados e importados pelo país) por conta da elevação do preços de commodities. Tomando como referência a média dos últimos 30 anos, a estimativa, atualizada até fevereiro deste ano, sugere que o aumento dos preços de commodities trouxe um ganho da ordem de US$ 60 bilhões (2,9% do PIB) nos 12 meses terminados em fevereiro. A mesma estimativa feita em junho do ano passado indicava um impacto ao redor de US$ 34 bilhões (1,8% do PIB), ou seja, nos últimos 8 meses o Brasil ganhou do resto do mundo um presente superior a US$ 25 bilhões/ano. Se isso é um choque de oferta, eu quero muitos iguais a ele.

Controlar a inflação já é tarefa suficientemente complicada quando os conceitos estão no lugar. Quando são distorcidos para justificar a leniência com o problema, aí a empreitada se torna muito mais difícil.

|

| De quem são estes 6%? |

(Publicado 7/Abr/2011)

Pombini tá demais hein!

Abs

Daniel

Brilhante Alex!!!

Simples, direta e ao mesmo tempo a critica mais original e inteligente que eu li recentemente.

Abs

RN

Alex, ótima análise.

Mas pergunto: Não é arriscado combater inflação via aumento dos juros? num dado momento, não levaria o país a uma recessão?

E porque da autoridade monetária manter juros muito mais altos em relação ao resto do mundo?

Parabéns!

Brados

Martins

Alex

Vc considera fazer algum comentário sobre a decisão de redução da CIDE ao invés do aumento dos combustíveis?

Bom assunto ("pano prá manga").

Brados

Martins

Parabéns!

muito claro o artigo.

Charles.

Acredito que mais arriscado é NÃO combater a inflação com política alguma, seja monetária seja fiscal, essa então só tem um sentido nos governos do PT e é o da expansão.

Pombini é ótima! hahaha

COPIADO DO BANCO CENTRAL.

REGIME DE METAS DE INFLAÇÃO:

a) A eficácia da política monetária depende em grande medida da sua CREDIBILIDADE;

b) Uma COMUNICAÇÃO eficaz e o compromisso com a TRANSPARÊNCIA são fundamentais;

c) A coordenação das EXPECTATIVAS exige explicações racionais e consistentes por parte do BC;

d) O BC determina a taxa de juros de curtíssimo prazo (TAXA SELIC), mas a transmissão da política monetária se dá por meio das taxas de mercado em diferentes horizontes, que não são controladas pela autoridade monetária;

e) é possível ocorrer um descasamento entre a taxa selic e as taxas de mercado, se os agentes antecipam mudanças da política monetária, ou em períodos de incerteza ou ainda em períodos em que a política monetária perde CREDIBILIDADE.

SERÁ QUE O BC ESTÁ CONSEGUINDO:

a) CREDIBILIDADE?

b) COMUNICAÇÃO EFICAZ?

c) COMPROMISSO COM TRANSPARÊNCIA (adjetivando inflação, inflação de oferta?)?

d) COORDENAR AS EXPECTATIVAS COM EXPLICAÇÕES RACIONAIS E CONSISTENTES?

"Vivendo em negação" e o artigo atual (parabéns pela coragem. Agradar é mais fácil.), com muita clareza e racionalidade faz um alerta para o BC: o Brasil evoluiu e não aceita mais tapeação. Se o BC não está tapeando, deixa passar dúvidas (para o regime de metas é suicídio). Só podemos entender se a intenção for acabar com o regime de metas. Se for isto o caminho está sendo bem trilhado (mas serão desmoralizados como a turma que deixou a inflação voltar).

Quanto ao significativo efeito dos preços das commodities sobre a demanda, não restam dúvidas. Mas, no meu entender, também não deveria restar dúvidas de que a elevação dos preços de insumos produtivos representa um choque de custos, com prováveis efeitos sobre a inflação (o efetivo repasse está condicionado a diversos fatores).

A questão, no meu humilde entendimento, reside na eliminação da valorização cambial que anulava o efeito inflacionário das commodities. E a esse respeito, acredito que deixar o câmbio seguir rumo ao “1 para 1” seria um tiro no pé. Nesse sentido, considerando que os problemas fiscais e de infra-estrutura não serão solucionados a curto prazo, aceitar a inflação um pouco mais alta, resultante de uma taxa de câmbio menos apreciada e tentar utilizar um mix de instrumentos e não só a alta de juros é uma opção coerente com a maximização do bem estar social.

Ressalto que não estou defendendo a leniência com a inflação, mas o reconhecimento de que a política econômica deve ser orientada por um único objetivo: o máximo bem estar social (que inclui estabilidade de preços mas não se resume a isso!)

Excelente post, finalmente alguém coloca os pingos nos i's nesta história de choque de oferta. Ademais se existir um choque de oferta agregada, este seria melhor descrito como um choque positivo para o Brasil, ou seja, haveria um deslocamento para direita da oferta agregada. Desta forma deveria se esperar um aumento da renda e uma queda no nível geral de preços!!!

É difícil imaginar um choque de oferta que cause um aumento da renda e dos preços. Um efeito deste tipo (aumento de renda e preço) seria causado por um choque de demanda no caso da oferta agregada não ser vertical.

Abraço,

Roberto

" Mas, no meu entender, também não deveria restar dúvidas de que a elevação dos preços de insumos produtivos representa um choque de custos, com prováveis efeitos sobre a inflação (o efetivo repasse está condicionado a diversos fatores)."

Se o aumento de custos resulta de aumento de salários também seria um choque de oferta?

Excelente!

Agora me diga uma coisa,

Quais seriam os efeitos mais negativos para a economia como um todo, e de forma bem grosseira caso:

1)O Bacem parasse de palhaçada e resolvesse realmente combater a inflação aumentando os juros tanto quanto for necessário;

2)O governo deixasse o cambio flutuar livremente;

Sei que caso isso ocorresse, teríamos uma valorização cambial fortíssima, e que haveria efeito sobre o balanço de pagamentos do país, porem, poderíamos ficar despreocupados com a questão da inflação.

Se possível, contextualize e analise 2 cenários, um com leve e outro com fortíssima apreciação cambial.

Sei que dá trabalho, porém acredito que uma discussão bastante interessante pode surgir disso.

"Se o aumento de custos resulta de aumento de salários também seria um choque de oferta?"

Alex,

No meu entender, um choque nos preços de commodities para a economia brasileira atualmente equivale a um choque simultâneo de oferta e demanda. Mas, independente da nomenclatura, na presença de pressão inflacionária proveniente de uma elevação nos custos de insumos produtivos, a política monetária deve aceitar alguma elevação da inflação, neutralizando apenas parcialmente o choque.

Concordo que devido o significativo efeito sobre a demanda, a resposta do BC deve ser mais intensa do que na ocorrência de um choque puro de custos. Mas a idéia de que o choque nos preços das commodities deve ser entendido apenas como de demanda e, assim, completamente neutralizado, me parece absurda.

"Mas a idéia de que o choque nos preços das commodities deve ser entendido apenas como de demanda e, assim, completamente neutralizado, me parece absurda."

Imagine que a safra de soja na Argentina e nos EUA quebre espetacularmente, mandando para as alturas o preço internacional do produto. Claramente um choque global de oferta, que eleva o preço global da commodity ao mesmo tempo em que reduz a quantidade.

Como é percebido este choque pelos produtores brasileiros?

Para eles, o preço a que podem vender a soja aumentou e vão aumentar preços e quantidades (obviamente mais os primeiros no começo e as quantidades se elevam depois). Ou seja, um choque de demanda.

Faria alguma diferença se o movimento inicial fosse resultado de um choque global de demanda por soja?

De novo, do ponto de vista de produtor brasileiros, nenhum. Ele continua observando o preço internacional da soja mais elevado, e aumentará preços e quantidades.

Um choque positivo de termos de troca é sempre um choque positivo de demanda (a exceção seria o caso de uma elevação no preço global de uma commodity por conta de redução da oferta no Brasil – o que claramente não é o caso hoje). A resposta adequada seria, para começar, permitir que a taxa nominal de câmbio se apreciasse em resposta à melhora de termos de troca.

A manutenção de taxa nominal de câmbio inalterada sob estas circunstâncias implica aceleraçao da inflação e apreciação do câmbio real por esta via.

Ficou claro?

Alex,

Câmbio fixo não é exagero? Há um mês o dólar tava a 1,68, hoje tá 1,57.

Pode me explicar melhor o que você entende por fixo?

Me parece claro que todo esforço técnico/teórico do BC de colocar muito peso no choque de oferta (também apoiado pelas políticas acomodativas dos desenvolvidos, pela instabilidade cambial global, pela flexibilização da ortodoxia em voga…) serve apenas para encobrir uma tentativa de ampliar o horizonte para fazer a inflação convergir à meta. O momento parece ser péssimo para implementar esse ajuste no mudus operandi pelo simples fato que 2010 foi um ano de excessos, a diretoria acabou de se renovar e, principalmente, a indexação e a inércia estão aí dando pressão. Estamos indo para a 4° ano com a inflação na metade superior da banda, sendo que em 2010 e 2011 ficaremos no teto. No fim das contas o BC corre riscos excessivos para tentar (tentar repito) economizar 50/100bps.

O BC acha bom esse trade-off ou está sem pista para achar diferente? Me parece que ele acha bom mesmo.

P.S: Mesmo com o mundo convicto com 25bps na próxima reunião, permaneço esperando 50 por achar que seria a melhor decisão. Um RI pombo e um Copom pragmático.

Fernando A.

Alex,

Pela medida de ontem do IOF e pelas tais macroprudenciais, nota-se que o sistema de meta de inflação, tal como foi concebido por aqui, já não existe mais. Agora entendemos a escolha pelo Tombini para o BC. Ele já teria demonstrado a Presidente e ao Mantega que seria subserviente. Tudo lembra os anos 80 com aquelas medidas isoladas que em nada ajudavam no controle dos preços. E com inflação alta a taxa de câmbio real fica ainda pior para os exportadores. Confuso estes formuladores de Brasília.

Abs.

M.

"Câmbio fixo não é exagero? Há um mês o dólar tava a 1,68, hoje tá 1,57.

Pode me explicar melhor o que você entende por fixo?"

Eu escrevi "quase fixo", porque me parece claro que o BC fez o que pôde para impedira a apreciação do real de outubro para cá. Esta última pernada do BRL parece resultar (finalmente!) da percepção que este objetivo estava em conflito com (o teto d)a meta de inflação.

vale post ilustrado, alex?

http://economia.estadao.com.br/noticias/economia+geral-economia,mantega-ve-ipca-com-alta-de-045-em-marco,58945,0.htm

http://economia.estadao.com.br/noticias/economia+geral,ibge-inflacao-pelo-ipca-e-de-079-em-marco,61820,0.htm

– Ihh..errei!

the anchor

A politica macroeconomica no Brasil esta a deriva. Eh preciso que a relacao Tombini-Mantega-Nelson se defina.

A solucao seria uma declaracao do Governo de que o necessario ajuste em direcao ao cambio REAL de equilibrio se dara pela valorizacao do cambio nominal de acordo com as forcas de mercado e em combinacao com mais abertura comercial (pode aumentar o IOF no cartao para 30 porcento que ainda vale a pena ir la fora comprar). Isso seria um choque negativo na inflacao que, aos poucos, colocaria a taxa de juros em uma trajetoria descendente. Por fim, o ultimo item da minha utopia, o governo promoveria um verdadeiro corte de gastos para sustentar a queda da selic e nao crowd out investimento privado.

Anchor:

Claro que vale! Obrigado pela dica e me diga depois o que achou da edição.

Abs

A

"A politica macroeconomica no Brasil esta a deriva."

Perfeito. A única forma mais resumida para descrever o que ocorre não é publicável num blog de família.

Uma política de rendas tb poderia ser boa para o Brasil na atual conjuntura.